Die Profitabilitätsprämie: Ein historischer Überblick

Seit den 1950er-Jahren gab es zahlreiche bahnbrechende Erkenntnisse innerhalb der finanzwissenschaftlichen Forschung, die sowohl der Gesellschaft im Allgemeinen als auch individuellen Anlegern zugutekamen. Beispielsweise kam die Forschung bereits in den 1950er-Jahren zu der Erkenntnis, dass Anleger durch breite Diversifikation innerhalb ihres Investmentportfolios eine Vermögenssteigerung erreichen können. Ein weiteres Forschungsergebnis, diesmal aus den 1960er-Jahren, besagt, dass Marktpreise aktuelle und relevante Informationen über die erwartete Rendite und das Risiko eines Investments enthalten. Dies wiederum bedeutet, dass der Marktpreis unser bester Schätzwert für den tatsächlichen Wert eines Einzeltitels ist. Der Versuch, Marktpreise vorauszusagen und dabei über- bzw. unterbewertete Titel zu identifizieren, ist keine zuverlässige Methode zur Steigerung der erwarteten Rendite.

Diese lange Reihe an Innovationen in der wissenschaftlichen Forschung setzt sich bis heute fort. Wissenschaftler und Marktteilnehmer versuchen stets, durch weitere Forschungen ein besseres Verständnis über Wertpapiermärkte zu erlangen. Anleger können mithilfe dieser Forschungsergebnisse ihre individuellen Investmentziele besser verfolgen. In diesem Artikel befassen wir uns mit einer Reihe neuerer bahnbrechender Erkenntnisse über die Beziehung zwischen der Profitabilität und Aktienrendite eines Unternehmens. Wir zeigen, dass Dimensional aus diesen Forschungsarbeiten den wichtigen Rückschluss gezogen hat, dass Profitabilität und Marktpreise zur Steigerung der erwarteten Renditen eines Aktienportfolios eingesetzt werden können, ohne dass dabei die zukünftige Entwicklung von Marktpreisen vorausgesagt werden muss.

Der Preis einer Aktie hängt von einer Reihe unterschiedlicher Variablen ab, wie etwa dem Vermögen eines Unternehmens abzüglich seiner Verbindlichkeiten (Buchwert des Eigenkapitals). Weitere Variablen sind die erwarteten zukünftigen Gewinne eines Unternehmens sowie der Diskontierungssatz, den Anleger auf diese Zahlungsströme anwenden. Der Diskontierungssatz spiegelt dabei die erwartete Rendite wider, die Anleger für ihr Investment in eine Aktie verlangen. Durch den regen Aktienhandel aller Marktteilnehmer weltweit nähern sich Marktpreise rasch einem Gleichgewichtspunkt, an dem die erwartete Rendite einer Aktie den Anforderungen der Anleger entspricht.

Jahrzehnte theoretischer und empirischer Forschungen haben gezeigt, dass nicht alle Aktien die gleiche erwartete Rendite aufweisen. Einfach ausgedrückt bedeutet dies, dass Anleger für manche Aktien eine höhere Rendite erwarten als für andere Aktien. Daraus ergibt sich die Frage, ob es einen systematischen Weg gibt, diese Unterschiede in den erwarteten zukünftigen Renditen zu identifizieren?

BEOBACHTUNG DES NICHT BEOBACHTBAREN: AKTUELLE UND ZUKÜNFTIGE PROFITABILITÄT

Marktpreise und erwartete zukünftige Gewinne enthalten Informationen über erwartete zukünftige Renditen. Während die Marktpreise von Aktien relativ einfach verfolgt werden können (denken Sie z. B. an Finanznachrichten im Fernsehen, bei denen meist am unteren Ende des Fernsehbildschirms aktuelle Aktienpreise angezeigt werden), können die Markterwartungen im Hinblick auf zukünftige Gewinne oder zukünftige Profitabilität, welche als Gewinn dividiert durch den Buchwert eines Unternehmens berechnet wird, nicht direkt beobachtet werden. Daher stellt sich die Frage, wie anhand einer unbeobachtbaren Variablen auf erwartete zukünftige Renditen geschlossen werden kann?

Mit dieser Frage beschäftigt sich ein im Jahr 2006 erschienener Artikel von Prof. Eugene Fama und Prof. Kenneth French[1]. Fama und French haben im Laufe ihrer Karriere bereits über 160 wissenschaftliche Arbeiten verfasst. Sie gehören zu den zehn meistzitierten Mitgliedern der American Finance Association[2], und Professor Fama wurde im Jahr 2013 für seine Forschungsarbeit über die Wertpapiermärkte mit dem Alfred-Nobel-Gedächtnispreis für Wirtschaftswissenschaften ausgezeichnet.

Fama und French untersuchten in diesem Artikel, welche heute beobachtbaren Finanzdaten Informationen über die erwartete zukünftige Profitabilität eines Unternehmens enthalten. Sie stellten dabei fest, dass die aktuelle Profitabilität eines Unternehmens Informationen über seine zukünftige Profitabilität über viele Jahre in die Zukunft enthält. Doch welche Erkenntnisse konnte Dimensional aus diesem Forschungsergebnis ziehen? Durch Fama und Frenchs Forschungsergebnis wurde ersichtlich, dass die aktuelle Profitabilität Informationen über die gesamten Erwartungen von Marktteilnehmern in Bezug auf die zukünftige Profitabilität enthält.

PROFITABILITÄT MESSEN

Der anschließende wissenschaftliche Durchbruch im Hinblick auf die Erforschung der Profitabilität gelang Professor Robert Novy-Marx, einem weltweit anerkannten Experten für empirische Finanzmarktforschung. Basierend auf der Arbeit von Fama und French untersuchte er die Beziehung unterschiedlicher Messgrößen für die aktuelle Profitabilität von Unternehmen zu den jeweiligen Aktienrenditen.

Gewinne sind definiert als die Einnahmen abzüglich der Ausgaben eines Unternehmens. Eine besonders wichtige Erkenntnis, die Dimensional der Arbeit von Professor Novy-Marx verdankt, besteht darin, dass nicht alle aktuellen Einnahmen und Ausgaben Informationen über die zukünftigen Gewinne eines Unternehmens enthalten. So bezeichnen Unternehmen manche Erträge oder Aufwendungen mitunter als „außerordentlich“, wenn sie davon ausgehen, dass diese Erträge oder Ausgaben künftig nicht mehr entstehen werden. Doch wie können Anleger dann davon ausgehen, dass sie Informationen über die zukünftige Profitabilität des Unternehmens enthalten? Dies ist eher unwahrscheinlich.

Zu diesem Ergebnis kam auch Professor Novy-Marx in seiner Forschungsarbeit. In einem im Jahr 2013 erschienenen Forschungsartikel[3] verwendete er US-amerikanische Daten seit den 1960er-Jahren und wandte eine Messgröße für die aktuelle Profitabilität von Unternehmen an, die einige einmalige Kosten ausschloss, um dadurch die erwartete zukünftige Profitabilität besser bewerten zu können. Dabei gelang es ihm, eine starke Beziehung zwischen der aktuellen Profitabilität und zukünftigen Aktienrenditen nachzuweisen. Unternehmen mit einer höheren Profitabilität wiesen tendenziell höhere Renditen auf als jene mit einer geringeren Profitabilität. Dies wird allgemein als Profitabilitätsprämie bezeichnet.

Etwa zur gleichen Zeit führte das interne Forschungsteam von Dimensional ebenfalls Untersuchungen zum Thema Profitabilität durch. Aufbauend auf der Arbeit von Fama und French stellten sie fest, dass die aktuelle Profitabilität von Unternehmen auf den globalen Finanzmärkten entwickelter Märkte und Schwellenländer Informationen über die zukünftige Profitabilität enthält, und dass Unternehmen mit höherer Profitabilität höhere Renditen erzielten als jene mit einer geringeren Profitabilität. Auch unter Verwendung unterschiedlicher Verfahren zur Messung der aktuellen Profitabilität wurde stets dasselbe Ergebnis erzielt. Diese Überprüfung der Stichhaltigkeit der Ergebnisse ist wichtig, um nachzuweisen, dass es sich bei den in den ursprünglichen Untersuchungen festgestellten Profitabilitätsprämien nicht um Zufallsergebnisse handelt.

Dimensionals Forschungsergebnisse deuteten auch darauf hin, dass es beim Einsatz der aktuellen Profitabilität zur Steigerung der erwarteten Rendite im Rahmen einer tatsächlichen Investmentstrategie wichtig ist, eine angemessene Messgröße für die aktuelle Profitabilität zu verwenden. Die Messgröße soll ein vollständiges Bild der Aufwendungen eines Unternehmens liefern, ohne dabei außerordentliche Erträge und Aufwendungen zu berücksichtigen, die zukünftig wahrscheinlich nicht mehr entstehen werden.

DER NEUESTE STAND: NEUE FORSCHUNGEN

Seit dem Jahr 2013 wurde die Profitabilitätsprämie weltweit in zahlreichen weiteren Forschungsartikeln behandelt. Ein in Kürze erscheinender Fachartikel[4] von Professor Sunil Wahal lieftert überzeugende zusätzliche Nachweise der Profitabilitätsprämie auf dem US-amerikanischen Finanzmarkt. Professor Wahal ist Experte für die Mikrostruktur von Märkten und empirische Finanzmarktforschung.

In ihren Forschungen zur Profitabilitätsprämie nutzen Fama, French und Novy-Marx US-amerikanische Daten seit dem Jahr 1963. Sie wählten diesen Zeitpunkt, da zuverlässige maschinenlesbare Rechnungslegungsdaten, die für die Berechnung der Profitabilität von US-Aktien erforderlich sind, erst seit dem Jahr 1963 verfügbar sind. Das händische Sammeln und Bereinigen von Rechnungslegungsdaten und ihre zuverlässige Transkription ist sehr komplex und stellt jeden Forscher vor zahlreiche Herausforderungen.

Professor Wahal hat sich diesen Herausforderungen gestellt und ein Team von Forschungsassistenten engagiert, um eine händische Erhebung von Rechnungslegungsdaten aus Handbüchern der Ratingagentur Moodys, den sog. Moodys Manuals, von 1940 bis 1963 durchzuführen. Dank seiner Fachkenntnisse (und derjenigen seines Teams) im Bereich des Rechnungswesens sowie einer umfangreichen akribischen Prüfung der Daten konnte Professor Wahal verlässliche Profitabilitätsdaten für alle US-Aktien von 1940 bis 1963 erheben. Professor Wahal verwendete diese Daten zur Messung der Renditedifferenzen zwischen Aktien mit einer höheren sowie jenen mit einer geringeren Profitabilität. Diese Studie ergab ähnliche Renditedifferenzen wie jene Forschungen mit Daten seit dem Jahr 1963.

Professor Wahals Untersuchung lieferte einen überzeugenden Nachweis für die Existenz der Profitabilitätsprämie vor dem Jahr 1963. Des Weiteren stellt sie einen beweiskräftigen sogenannten Out-of-Sample-Test dar, der die Ergebnisse früherer wissenschaftlicher Arbeiten anhand neuer Datensätze bestätigt.

„Geld ist besser als Armut – Woody Allen

|

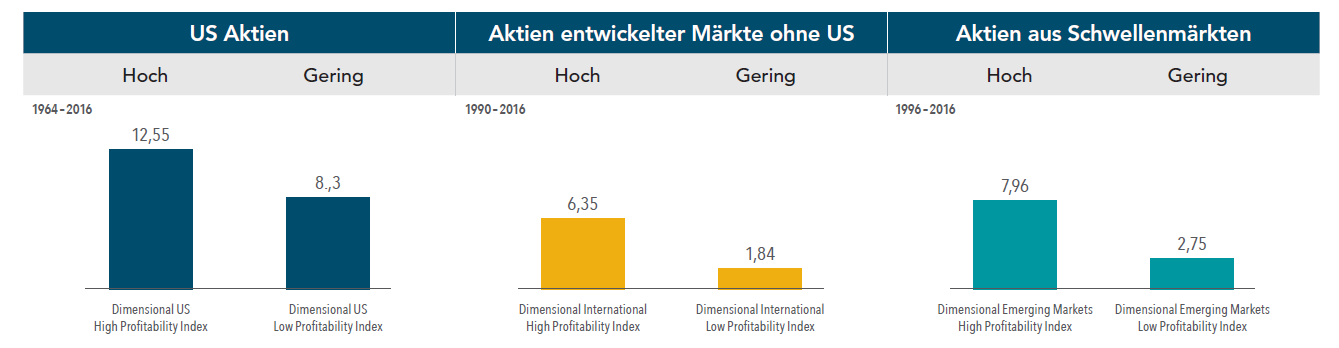

Wie hoch war also die Profitabilitätsprämie in der Vergangenheit? Hoch genug, dass sie von Anlegern, die ihre erwarteten Renditen systematisch erhöhen wollen, zur Kenntnis genommen werden sollte. Abbildung 1 zeigt den empirischen Nachweis der Profitabilitätsprämie in den USA und weltweit. Zwischen den Jahren 1964 und 2016 belief sich die jährliche Gesamtrendite des Dimensional US High Profitability Index in den USA auf 12,55% und des Dimensional US Low Profitability Index auf 8,23%. Die Differenz zwischen diesen beiden Renditen von 4,32%, stellt die realisierte Profitabilitätsprämie in den USA in diesem Zeitraum dar. Die realisierte Profitabilitätsprämie in entwickelten Märkten weltweit (ohne US) im Zeitraum von 1990 bis 2016 betrug 4,51%. In Schwellenmärkten belief sich die realisierte Profitabilitätsprämie für den Zeitraum von 1996 bis 2016 auf 5,21%.

Abbildung 1: Die Profitabilitätsprämie

Profitabilität wird gemessen am Betriebsergebnis vor Abschreibungen abzüglich Zinsaufwand nach den handelsrechtlichen Vorgaben dividiert durch das aktuelle Eigenkapital. Man kann nicht direkt in Indizes investieren. Ihre Wertentwicklung enthält daher nicht die mit einem tatsächlichen Portfoliomanagement verbundenen Kosten. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Indexrenditen stellen keine tatsächlichen Portfoliorenditen dar und enthalten daher nicht die mit einem tatsächlichen Investment verbundenen Kosten und Gebühren. Tatsächliche Renditen können geringer ausfallen. Siehe „Indexbeschreibungen” im Appendix für eine Beschreibung der Dimensional und Fama/French Indexdaten. Eugene Fama und Ken French sind beratend für ein Tochterunternehmen von Dimensional Fund Advisors Ltd. tätig und sind zudem Vorstandsmitglieder eines Tochterunternehmens von Dimensional Fund Advisors Ltd..

Erwarteten zukünftige Renditen unterscheiden sich von Aktie zu Aktie. Jene Variablen, die aussagen, welchen Preis ein Anleger für eine Aktie zahlen muss (der Marktpreise der Aktie) und was er im Gegenzug dafür erwartet (den Buchwert des Eigenkapitals sowie alle zukünftigen Gewinne), enthalten Informationen über die erwartete zukünftige Rendite. Unter ansonsten gleichen Voraussetzungen gilt, dass je niedriger der Preis im Verhältnis zum Buchwert der Aktien ist und je höher die erwartete Profitabilität, desto höher ist auch die erwartete zukünftige Rendite.

Dimensional hat aus internen Forschungen sowie den Arbeiten von Fama, French, Novy-Marx, Wahal und anderer gelernt, dass durch die aktuelle Profitabilität Aussagen über die erwartete zukünftige Profitabilität getroffen werden können. Die in der aktuellen Profitabilität enthaltenen Informationen können in Verbindung mit anderen Variablen, wie etwa der Marktkapitalisierung oder dem Kurs-Buchwert-Verhältnis, dazu verwendet werden, die in den Marktpreisen enthaltenen Unterschiede der erwarteten zukünftigen Renditen herauszuarbeiten. So können Anleger das erwartete Renditepotenzial ihres Portfolios erhöhen, ohne versuchen zu müssen, die zukünftige Entwicklung der Marktpreise vorauszusagen.

[2]. G. William Schwert und René Stulz, „Gene Fama’s Impact: A Quantitative Analysis,“ (Working Paper, Simon Business School, 2014, Nr. FR 14-17).

[3] Robert Novy-Marx, „The Other Side of Value: The Gross Profitability Premium“, Journal of Financial Economics, vol. 108 (2013), 1–28.

[4]. Sunil Wahal, „The Profitability and Investment Premium: Pre-1963 Evidence“, (29. Dezember 2016). Einsehbar unter SSRN: ssrn.com/abstract=2891491.

BEGRIFFSVERZEICHNIS

Buchwert des Eigenkapitals: Der in der Bilanz eines Unternehmens ausgewiesene Wert des Eigenkapitals.

Diskontierungssatz: Wird auch als „erforderliche Rendite“ bezeichnet und ist die erwartete Rendite, die Anleger für ihr Investment in eine Aktie verlangen.

Out-of-Sample: Ein Zeitraum, der in der Datenreihe einer statistischen Analyse nicht enthalten oder nicht unmittelbar Gegenstand der Analyse ist.

Marktmikrostruktur: Detaillierte Beschreibung der Funktionsweise der Märkte, die u. a. Forschungsgegenstände wie etwa die Interaktion von Händlern, die Platzierung und Abwicklung von Wertpapieraufträgen sowie die Übermittlung und Einpreisung von Informationen umfassen kann.

Empirisches Finanzmarktforschung: Ein Forschungsgebiet, das anhand von Theorien und Daten die Preisbildung von Vermögenswerten untersucht.

Profitabilitätsprämie: Die Renditedifferenz zwischen Aktien von Unternehmen mit höherer Profitabilität gegenüber jenen mit geringerer Profitabilität.

Realisierte Profitabilitätsprämie: Die realisierte, oder tatsächliche, Renditedifferenz innerhalb eines bestimmten Zeitraums zwischen Aktien von Unternehmen mit höherer Profitabilität und jenen mit geringerer Profitabilität.

Dimensional US Low Profitability Index wurde von Dimensional im Januar 2014 errichtet und stellt einen Index bestehend aus US-Gesellschaften dar. Er wurde von Dimensional zusammengestellt. Dimensional klassifiziert Aktien in drei Profitabilitätsgruppen, von hoch bis niedrig. Jede Gruppe spiegelt ein Drittel der Marktkapitalisierung wider. Nach dem gleichen Prinzip werden Aktien in drei Preisniveauklassen eingeteilt. Die Schnittmenge der drei Profitabilitätsklassen und der drei Preisniveauklassen bringt neun Untergruppen, basierend auf Profitabilität und Preisniveau, hervor. Der Index stellt die Durchschnittsrendite der drei geringstprofitablen Untergruppen wider. Er wird zweimal jährlich rebalanciert. Die Profitabilität wird gemessen am Betriebsergebnis vor Abschreibungen abzüglich Zinsaufwand, nach den handelsrechtlichen Vorgaben. Quelle: CRSP und Compustat..

Dimensional US High Profitability Index wurde von Dimensional im Januar 2014 errichtet und stellt einen Index bestehend aus US-Unternehmen dar. Er wird von Dimensional zusammengestellt. Dimensional klassifiziert Aktien von US-Unternehmen in drei Profitabilitätsgruppen, von hoch bis niedrig. Jede Gruppe spiegelt ein Drittel der Marktkapitalisierung wider. Nach dem gleichen Prinzip werden Aktien in drei Preisniveauklassen eingeteilt. Die Schnittmenge der drei Profitabilitätsklassen und der drei Preisniveauklassen bringt neun Untergruppen, basierend auf Profitabilität und Preisniveau, hervor. Der Index spiegelt die Durchschnittsrendite der drei höchst profitablen Untergruppen wider. Er wird zweimal jährlich rebalanciert. Die Profitabilität wird gemessen am Betriebsergebnis vor Abschreibungen abzüglich Zinsaufwand, nach den handelsrechtlichen Vorgaben. Quelle: CRSP und Compustat.

Dimensional International Low Profitability Index wurde von Dimensional im Januar 2013 errichtet und stellt einen Index bestehend aus Nicht-US-Gesellschaften dar. Er wird von Dimensional zusammengestellt. Dimensional klassifiziert Aktien von US-Gesellschaften in drei Profitabilitätsgruppen, von hoch bis niedrig. Jede Gruppe spiegelt ein Drittel der Marktkapitalisierung jedes zugelassenen Staates wider. Nach dem gleichen Prinzip werden Aktien in drei Preisniveauklassen eingeteilt. Die Schnittmenge der drei Profitabilitätsklassen und der drei Preisniveauklassen bringt neun Untergruppen, basierend auf Profitabilität und Preisniveau, hervor. Der Index spiegelt die Durchschnittsrendite der drei gering profitablen Untergruppen wider. Er wird zweimal jährlich rebalanciert. Die Profitabilität wird gemessen am Betriebsergebnis vor Abschreibungen abzüglich Zinsaufwand nach den handelsrechtlichen Vorgaben. Quelle: Bloomberg.

Dimensional International High Profitability Index wurde von Dimensional im Januar 2013 errichtet und stellt einen Index bestehend aus Nicht-US-Gesellschaften dar. Er wird von Dimensional zusammengestellt. Dimensional klassifiziert Aktien von US-Gesellschaften in drei Profitabilitätsgruppen, von hoch bis niedrig. Jede Gruppe spiegelt ein Drittel der Marktkapitalisierung eines jeden zugelassenen Staates wider. Nach dem gleichen Prinzip werden Aktien in drei Preisniveauklassen eingeteilt. Die Schnittmenge der drei Profitabilitätsklassen und der drei Preisniveauklassen bringt neun Untergruppen, basierend auf Profitabilität und Preisniveau, hervor. Der Index spiegelt die Durchschnittsrendite der drei hochprofitablen Untergruppen wider. Er wird zweimal jährlich rebalanciert. Die Profitabilität wird gemessen am Betriebsergebnis vor Abschreibungen abzüglich Zinsaufwand nach den handelsrechtlichen Vorgaben. Quelle: Bloomberg.

Dimensional Emerging Markets Low Profitability Index wurde von Dimensional im April 2013 errichtet und stellt einen Index bestehend aus Unternehmen in Schwellenmärkten dar. Er wurde von Dimensional zusammengestellt. Dimensional klassifiziert Aktien in drei Profitabilitätsgruppen, von hoch bis niedrig. Jede Gruppe spiegelt ein Drittel der Marktkapitalisierung eines jeden zugelassenen Marktes wider. Nach dem gleichen Prinzip werden Aktien in drei Preisniveauklassen eingeteilt. Die Schnittmenge der drei Profitabilitätsklassen und der drei Preisniveauklassen bringt neun Untergruppen, basierend auf Profitabilität und Preisniveau, hervor. Der Index spiegelt die Durchschnittsrendite der drei geringstprofitablen Untergruppen wider. Er wird zweimal jährlich rebalanciert. Die Profitabilität wird gemessen am Betriebsergebnis vor Abschreibungen abzüglich Zinsaufwand, nach den handelsrechtlichen Vorgaben. Quelle: Bloomberg.

Dimensional Emerging Markets High Profitability Index wurde von Dimensional im April 2013 errichtet und stellt einen Index bestehend aus Unternehmen in Schwellenmärkten dar. Er wurde von Dimensional zusammengestellt. Dimensional klassifiziert Aktien in drei Profitabilitätsgruppen, von hoch bis niedrig. Jede Gruppe spiegelt ein Drittel der Marktkapitalisierung eines zugelassenen Marktes wider. Nach dem gleichen Prinzip werden Aktien in drei Preisniveauklassen eingeteilt. Die Schnittmenge der drei Profitabilitätsklassen und der drei Preisniveauklassen bringt neun Untergruppen, basierend auf Profitabilität und Preisniveau, hervor. Der Index spiegelt die Durchschnittsrendite der drei höchst profitablen Untergruppen wider. Er wird zweimal jährlich rebalanciert. Die Profitabilität wird gemessen am Betriebsergebnis vor Abschreibungen abzüglich Zinsaufwand, nach den handelsrechtlichen Vorgaben. Quelle: Bloomberg.

Kapitalanlagen beinhalten Risiken. Der angelegte Kapitalwert sowie die daraus erzielte Kapitalrendite unterliegen Schwankungen, sodass der Wert der Fondsanteile bei Rückgabe über oder unter dem Erwerbskurs liegen kann. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Es gibt keine Garantie dafür, dass Strategien erfolgreich sind. Dieses Material dient nur zu Informationszwecken. Es stellt keine Empfehlung und kein Angebot zur Zeichnung oder zum Kauf von hier genannten Produkten oder Dienstleistungen dar. Die zur Verfügung gestellten Informationen stellen keine ausreichende Grundlage für Anlageentscheidungen dar.