Finanzkrise: Die Lehren für die nächste Krise

Es ist nun zehn Jahre her, dass der S&P 500-Index Anfang Oktober 2007 seinen Höchststand erreichte, bevor er in den darauffolgenden anderthalb Jahren während der weltweiten Finanzkrise mehr als die Hälfte seines Wertes einbüßte.

In den kommenden Wochen und Monaten werden anlässlich der Jahrestage bedeutender Ereignisse der Finanzkrise (beispielsweise der zehnte Jahrestag des Ansturms auf Northern Rock oder der Zusammenbruch von Lehman Brothers) vermehrt Rückblicke zum damaligen Geschehen und Meinungen darüber erscheinen, inwiefern sich das heutige Umfeld mit dem Zeitraum vor der Krise gleicht oder sich von ihr unterscheidet. Es ist schwierig, aus solchen Beobachtungen nützliche Erkenntnisse zu gewinnen; Finanzmärkte verhalten sich auf kurze Sicht oft unberechenbar. Es lassen sich daraus jedoch einige wichtige Lehren für Investoren ziehen: Die Finanzmärkte haben Anleger auf lange Sicht belohnt, und mit einem Investmentansatz, dem Sie – insbesondere in schwierigen Zeiten – treu bleiben können, ist es einfacher sich gegen die nächste Krise und ihre Folgen zu wappnen.

NACHTRÄGLICHE ERKENNTNISSE

Im Jahr 2008 verlor der Aktienmarkt rund die Hälfte seines Wertes. Ein Jahrzehnt nach der Krise ist die Vergangenheit gelassener zu betrachten. Die letztendliche Erholung des Marktes und die zweistelligen Gewinne in den Folgejahren haben wahrscheinlich auch ihren Teil dazu beigetragen. Inmitten der Krise erschien eine solche Zukunft jedoch noch alles andere als gewiss. Schlagzeilen wie etwa „Schlimmste Krise seit den Dreißigern und kein Ende in Sicht“,[1] „Kreditklemme bringt die Märkte aus der Fassung“,[2] „Aktien verzeichnen größten Tagesverlust seit zwanzig Jahren“[3] standen an der Tagesordnung. Der Blick in die Zeitung, das Aufschlagen von Quartalsberichten oder aber der Abruf des Kontostands schlug vielen auf den Magen.

[1]. https://www.wsj.com/articles/SB122169431617549947.

[2]. washingtonpost.com/wp-dyn/content/article/2008/09/17/AR2008091700707.html.

[3]. http://nytimes.com/2008/09/30/business/30markets.html.

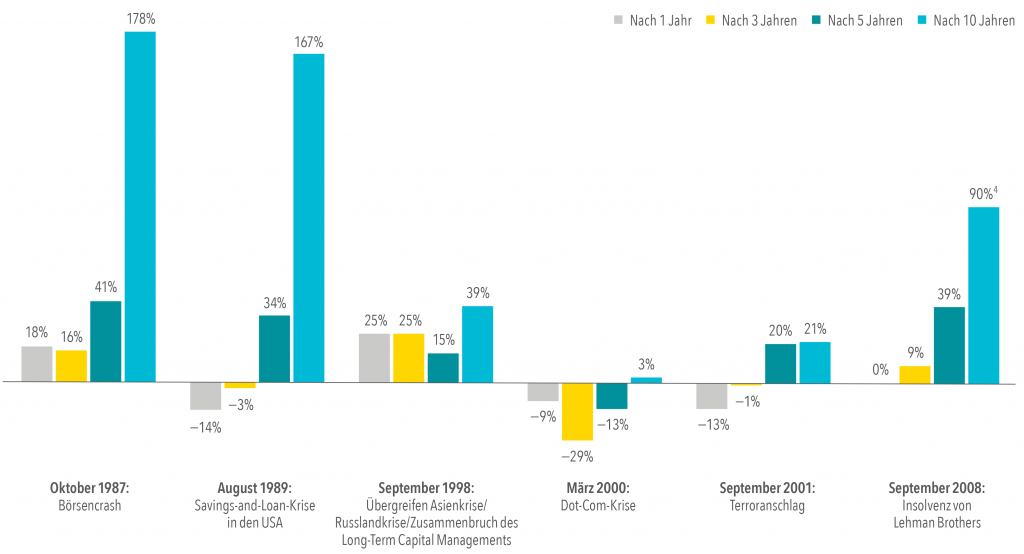

Abbildung 1. Die Reaktion des Marktes auf eine Krise

Simulierte Wertentwicklung einer ausgewogenen Strategie: 60% Aktien, 40% Anleihen (kumulierte Gesamtrendite)

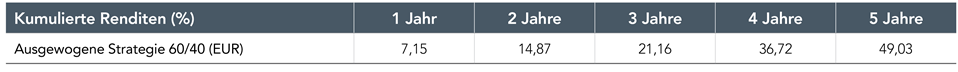

Abbildung 2. Wertentwicklung per 30. September 2017

Simulierte Strategierenditen, basierend auf einer Modell-/rückwirkenden Simulation unter der Verwendung von 60% MSCI World Index (Bruttodividenden, EUR) und 40% Citi World Government Bond Index 1-5 Jahre (abgesichert zu EUR). Die Verwendung der Citigroup-Indizes wurde genehmigt, © 2017 by Citigroup. MSCI Daten© MSCI 2017, alle Rechte vorbehalten. Monatlich neu gewichtet. Dies ist keine von Dimensional Fund Advisors Ltd. oder einer Tochtergesellschaft von Dimensional Fund Advisors Ltd. verwaltete Strategie. Die Wertentwicklung wurde rückwirkend anhand eines Modells berechnet, welches auf der Basis rückschauender Betrachtung konzipiert worden ist; es entspricht nicht der Wertentwicklung eines tatsächlichen Investments.

Rückwirkend berechnete simulierte Wertentwicklungen sind hypothetisch (sie spiegeln nicht die Handelsgeschäfte eines tatsächlichen Kontos wider) und werden nur zu Informationszwecken zur Verfügung gestellt. Die Wertpapiere im Modell können signifikant von jenen in einem Kundenkonto abweichen. Es kann vorkommen, dass simulierte Wertentwicklungen den Einfluss von Wirtschafts- und Marktkräften auf die Entscheidungen von Finanzberatern möglicherweise nicht widerspiegeln, wenn diese tatsächliche Kundengelder verwalten. Diese Strategie stand im angegebenen Zeitraum nicht für Investments zur Verfügung. Die tatsächliche Verwaltung einer derartigen simulierten Strategie kann zu geringeren Renditen führen als die rückwirkend getesteten Ergebnisse.

Die Wertentwicklung in der Vergangenheit (einschließlich hypothetischer Wertentwicklungen in der Vergangenheit) stellt keine Garantie für zukünftige oder tatsächliche Entwicklungen dar. Die gezeigte simulierte Wertentwicklung ist die “Gesamt-Wertentwicklung”, welche Reinvestments von Dividenden einschließt, aber nicht den Abzug von Investmentberatungsgebühren und anderen Kosten enthält. Die Investmentrenditen eines Kunden werden um die Beratungsgebühren und andere Kosten reduziert, welche bei der Verwaltung seines Beratungskontos anfallen können.

[4]. Im Fall von September 2008 bezieht sich die Rendite auf die verfügbaren Daten von 9 Jahren bis 30/09/2017.

„Wir können Probleme nicht mit den gleichen Denkmustern lösen, die zu ihrer Entstehung geführt haben.“ Albert Einstein |

Zwar führen Investoren auch heute (und im Grunde genommen in jeder Periode) kein sorgenfreies Leben, aber viele empfanden während der Finanzkrise ein besonders ausgeprägtes Panik- und Angstgefühl. Viele Investoren reagierten emotional auf diese Entwicklungen. In der ersten Aufregung glaubten einige, dem nicht standhalten zu können, und verkauften daher ihre Aktien. Es gab aber auch viele, die auf Kurs blieben und an ihrem Investmentansatz treu geblieben sind, sich von der Krise erholten und dann von der anschließenden Erholung der Märkte profitierten.

Wichtig ist sich daran zu erinnern, dass diese Krise und die anschließende Erholung, nicht die erste Phase erheblicher Volatilität in der Geschichte der Finanzmärkte darstellte. Abbildung 1 veranschaulicht dies. Dargestellt ist die Wertentwicklung einer ausgewogenen Investmentstrategie nach mehreren Krisenereignissen, darunter die Insolvenz von Lehman Brothers im September 2008, mitten in der Finanzkrise. Jedes Ereignis ist mit dem Monat und Jahr versehen, in dem es sich ereignete bzw. seinen Höhepunkt erreichte.

Hätte man zum Zeitpunkt jedes dieser Ereignisse in eine global diversifizierte, ausgewogene Anlagestrategie investiert, hätte man in den meisten Fällen unmittelbar danach zunächst Verluste verzeichnet. Jedoch konnten sich die Finanzmärkte wieder erholen, wie die in der Abbildung dargestellten kumulierten Renditen über drei, fünf und zehn Jahre zeigen. Verfügt ein Anleger bereits vor solchen schwierigen Phasen über eine langfristige Perspektive, eine angemessene Diversifikation und eine der Risikotoleranz und den Anlagezielen entsprechenden Assetallokation, kann dies dabei helfen, die nötige Disziplin zu wahren, um den Sturm zu überstehen. Ein Finanzberater kann entscheidend dazu beitragen, diese Probleme zu bewältigen und den Anlegern beratend zur Seite stehen, wenn die Lage aussichtslos scheint.

FAZIT

In der Vorstellung mancher Anleger droht stets eine „Krise des Tages“ oder ein mögliches bedeutendes Ereignis, das den nächsten Marktrückgang einläuten könnte. Bekanntlich ist es ein schwieriges Unterfangen, zukünftige Ereignisse bzw. die Reaktion des Marktes richtig vorherzusagen. Dennoch ist es wichtig zu verstehen, dass Marktvolatilität zum Investieren dazu gehört. Anleger, die von höheren potenziellen Renditen profitieren möchten, müssen bereit sein, eine höhere Unsicherheit in Kauf zu nehmen. Ein wesentlicher Bestandteil einer guten langfristigen Investmenterfahrung ist die Fähigkeit, auch in schwierigen Zeiten an seiner Investmentphilosophie festzuhalten. Ein wohldurchdachter, transparenter Investmentansatz kann es Investoren ermöglichen, sich besser gegen Ungewissheiten zu wappnen, es ihnen leichter machen, an ihrem Plan festzuhalten und letzten Endes in den Genuss der langfristigen Renditen der Finanzmärkte zu kommen..

ANHANG

Ausgewogene Strategie 60/40

Die Wertentwicklung des Modells berücksichtigt keine Beratungsgebühren oder sonstige mit der Verwaltung eines tatsächlichen Portfolios verbundenen Kosten. Modellallokationen unterliegen natürlichen Beschränkungen. Insbesondere spiegelt die Modellperformance möglicherweise nicht den Einfluss von Wirtschafts- und Marktkräften auf die Entscheidungen von Finanzberatern wider, wenn diese tatsächliche Kundengelder verwalten. Die ausgewogenen Strategien sind keine Empfehlung für eine tatsächliche Vermögensallokation.

Kapitalanlagen beinhalten Risiken. Der angelegte Kapitalwert sowie die daraus erzielte Kapitalrendite unterliegen Schwankungen, sodass der Wert der Fondsanteile bei Rückgabe über oder unter dem Erwerbskurs liegen kann. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Es gibt keine Garantie dafür, dass Strategien erfolgreich sind. Dieses Material dient nur zu Informationszwecken. Es stellt keine Empfehlung und kein Angebot zur Zeichnung oder zum Kauf von hier genannten Produkten oder Dienstleistungen dar. Die zur Verfügung gestellten Informationen stellen keine ausreichende Grundlage für Anlageentscheidungen dar.

| Bildquelle: © iStockphoto.com - Kamisoka - ID:637416108 |